Investir dans un bien immobilier s’accompagne souvent d’une demande de prêt. Se pose alors la question des taux d’intérêt, un véritable casse-tête pour les emprunteurs. Les courtiers en crédit négocié du réseau PresseTaux nous expliquent ce qu’est le taux d’usure, comment il fonctionne et quelles sont ses spécificités.

Investir dans un bien immobilier s’accompagne souvent d’une demande de prêt. Se pose alors la question des taux d’intérêt, un véritable casse-tête pour les emprunteurs. Les courtiers en crédit négocié du réseau PresseTaux nous expliquent ce qu’est le taux d’usure, comment il fonctionne et quelles sont ses spécificités.

Cédric Leroy, courtier PresseTaux à Ermont, définit le taux d’usure comme “le taux maximum légal que les établissements de crédit sont autorisés à pratiquer lorsqu’ils accordent un crédit.” Loin d’être fixé à l’aveugle, il est régi par des réglementations strictes, ce qu’explique Thomas Lecomte à Valenciennes : “il ne doit pas dépasser le Taux annuel effectif global (TAEG)”, c’est-à-dire le taux prenant en compte tous les frais pouvant être occasionnés par une demande de prêt, depuis les intérêts bancaires jusqu’au coût de l’assurance emprunteur ou encore les frais de garanties.

Ce taux s’adresse à tous les emprunteurs, particuliers ou entreprises, et impacte plus particulièrement “les personnes ayant un coût d’assurance élevé ou un montant de financement relativement faible qui ne permet pas de diluer les frais”, d’après Grégory Lemaitre, courtier PresseTaux à Tours.

Richard Mouchel, courtier PresseTaux à Lens, résume ainsi : le taux d’usure se calcule en fonction du “taux de base (ou taux nominal) plus les frais moins les commissions et rémunérations diverses et, éventuellement, les primes d’assurances emprunteur lorsqu’une assurance obligatoire est souscrite auprès de l’établissement prêteur.

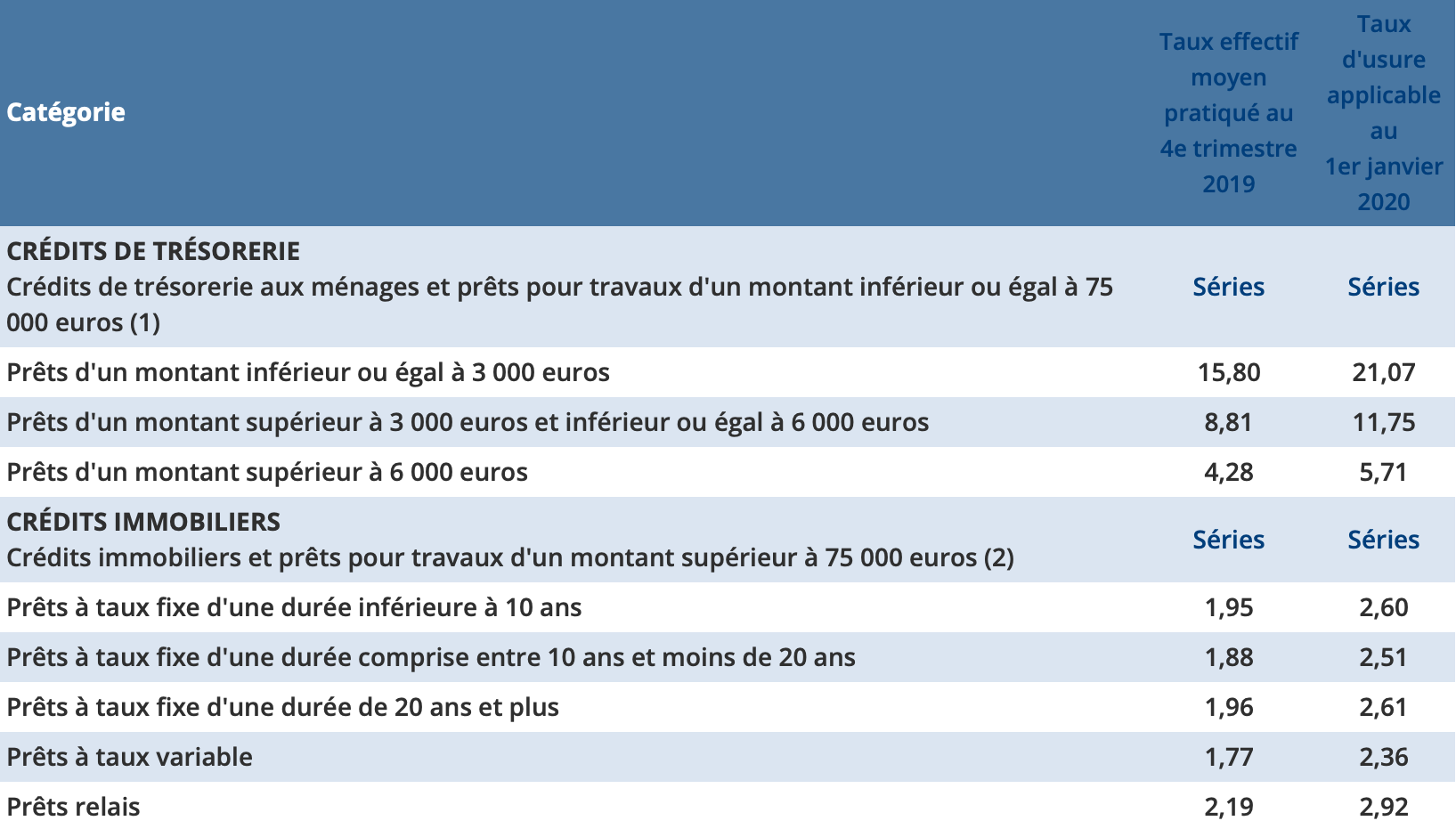

Ainsi, les professionnels l’assurent : le taux d’usure ne dépend pas du bon vouloir des banques, comme le spécifie Damien Lagache (PresseTaux Béthune) : “Chaque trimestre, la Banque de France collecte auprès d’un large échantillon d’établissements de crédit et de sociétés de financement les taux effectifs moyens pratiqués des différentes catégories de prêts pour lesquelles sont calculés les seuils de l’usure. Ces taux, augmentés d’un tiers, établissent les seuils de l’usure correspondants. Les seuils de l’usure sont publiés sous la forme d’un avis au Journal Officiel à la fin de chaque trimestre pour le trimestre suivant.”

Cela empêche sans nul doute les abus, c’est en tout cas l’avis de Magali Zeller, courtier PresseTaux à Dijon : “Depuis 2017, ce taux est également fonction de la durée du crédit immobilier. Nous ne sommes plus au temps des usuriers qui prêtaient à des taux affolants : le taux d’usure reste proche du marché actuel : 2,61 % sur 25 ans tous frais compris, on est loin des 5 à 7 % auxquels les banques prêtaient il y a seulement 10 ans !” Un avis partagé par d’autres, comme Richard Mouchel à Lens pour qui “le taux d’usure, puisqu’il est fixé chaque trimestre par la banque de France, protège ainsi l’emprunteur d’éventuels abus.” Les deux courtiers précisent par ailleurs que le taux d’usure “est fonction du type de crédit souscrit (immobilier, consommation…)” et “varie en fonction du type de prêt”.

Si le taux d’usure diffère du type de prêt accordé, on peut néanmoins le qualifier de non-discriminant puisque comme le spécifie Jean-Philippe Journet à Caudry : “Le taux d’usure correspond au taux maximum que tous les prêteurs sont autorisés à pratiquer lorsqu’ils accordent un crédit.” Donc si les établissements bénéficient d’une certaine marge de manœuvre, il s’agit ici d’un taux plafond visant in fine à protéger l’emprunteur.

D’un côté, les abus sont théoriquement empêchés. Mais de l’autre, cela peut également donner lieu à des situations paradoxales, ce qu’illustre Damien Lagache avec un exemple concret : “Pour un couple de 52 ans faisant une demande de prêt sur 10 ans, le taux global est de 2,98 % alors que le taux d’usure sur une durée de 10 ans est au maximum de 2,51 %. Donc même avec un taux d’endettement de 20 %, il me sera impossible de le financer…”